需求提升潜力大,玻纤制品龙头地位有望长期稳定

本篇报告主要聚焦于玻璃纤维无纺制品行业,对行业需求以及未来供给格局进行探讨。我国制品行业发展仍处于起步阶段,在下游各领域渗透率仍然存在较大的提升潜力,长期需求空间广阔。从近十年发展来看,制品行业表现出明显的马太效应,未来行业新进入者仍有限,技术创新将是企业竞争的核心。长海股份在高端市场具有明显的技术优势,龙头地位难以撼动,未来产能进入新一轮扩张期,市场份额有望进一步扩大。

制品下游需求广阔,渗透率存较大提升空间

玻纤无纺制品可以分为短切毡和湿法薄毡两大类。这里测算 2019 年我国短切毡产量约 35 万吨,其中高端产品主要用于汽车顶棚,国内仅长海股份具备大规模产能;中低端产品作为增强材料用于生产玻璃钢,下游对应货车箱体、游艇、卫浴等领域,未来有望受益于汽车景气周期向上以及玻璃钢材料渗透率提升。湿法薄毡下游需求相对更宽泛,这里测算 2019 年我国湿法薄毡产量约 10 亿平,下游防水/涂覆毡/覆铜板/地板地毯/表面毡领域需求分别为 0.9/1.7/1.1/2.0/0.7 亿平,但多数领域渗透率仅 10%,未来随着推广度提升及材料性价比优势逐渐显现,预计渗透率仍有较大提升空间。

行业新进入者或有限,未来竞争在于龙头间技术创新的竞赛

制品行业马太效应明显,龙头份额持续扩张,抢占小企业生存空间。制品行业壁垒主要为技术和品牌壁垒,虽然新建产能的门槛较低,但长远来看,行业新进入者或有限,因:1)从盈利能力的高低以及稳定性两方面来看,具备原纱生产能力的制品企业竞争优势更为明显,但原纱投资门槛较高,中小企业很难配套原纱生产线;2)从产能变动来看,具备产业链一体化优势的龙头企业逐渐向下游制品行业渗透,凭借其自身资金优势, 产能扩张速度明显快于其他企业,行业集中度提升趋势下,小企业生存空间将越来越少,预计未来竞争主要在于龙头间技术创新的竞赛。

长海股份制品地位稳固,巨石、泰玻或仍将以原纱作为主战场

长海股份系玻璃纤维无纺制品领域绝对龙头,这里认为公司竞争优势主要 在于:1)公司深耕制品领域,掌握多项制品核心技术,研发能力突出,在高端短切毡领域打破国外垄断,目前国内市占率接近 50%;2)规模优势带来更高生产效率,未来产能进入新一轮扩张期,龙头地位有望进一步巩固;3)原纱供应能力充足,且通过合理布局节约大量中转成本,增厚制品利润,且公司现金流更优;这里认为公司净资产收益率未来有较大提升空间。泰玻、 巨石虽在短切毡领域占有一定份额,但向高端市场进军仍存一定壁垒,未来持续推进高端产品占比提升,促进降本增效或仍是原纱龙头的主要方向。

风险提示:需求恢复不及预期、产能扩张超预期、涨价进展不及预期。

玻纤无纺制品:市场空间广阔,目前需求渗透率仍低

玻纤制品可细分为无纺制品和织物两大类

玻纤性能优异,应用广泛。玻璃纤维是一种综合性能优异的无机非金属材料,以叶蜡石、 高岭土、石灰石、石英砂等矿物原料按一定配比混合后经高温熔制等工艺制造而成。通常作为复合材料增强基材、电绝缘材料、耐热绝热材料、光导材料、耐蚀材料和过滤材料等, 广泛用于多个产业领域,是国家重点鼓励发展的新材料之一。

玻璃纤维制品根据制造方式可分为无纺制品和织物两大类。玻璃纤维无纺制品是由短切或不短切的连续玻璃纤维原丝定向或不定向地结合在一起的平面结构材料。根据性能要求不同,常用的纤维有连续玻璃纤维原丝、定长纤维或短切纤维,结合方式有机械粘结、化学粘结、缝合。玻璃纤维织物是以连续玻璃纤维或定长玻璃纤维为基材制成的纺织制品的通称。两种产品在使用领域方面并无较大差异,在具体应用中,玻纤织物克重更高,强度更大,一般在高强力需求的产品上,玻纤织物占据主要需求,如风电叶片;而玻纤毡克重更低,一般作为表面处理使用,也可以起到辅助增强的作用。此外,玻纤织物和玻纤毡也可结合使用。

玻璃纤维及制品、玻璃纤维复合材料都是中间工业产品,玻璃纤维及制品产业链涵盖了玻璃纤维及制品制造、复合材料制造两个产业领域,玻璃纤维粗纱可直接用于复合材料生产, 也可以先加工成玻璃纤维无纺制品或者织物,经过手工基层、注射、模压等成型方法与树脂材料复合形成玻璃纤维增强复合材料产品,再应用于各下游领域。

近年来,我国玻璃纤维制席出口占比不断提升。根据海关总署,2019 年我国玻璃纤维织物/ 制席(毡类)出口数量分别为 22.21/13.33 万吨,同比增长 11%/22%,占我国全部玻纤及制品出口量的比重约 14.4%/8.7%。从近年来的变化趋势来看,织物出口占比基本保持稳定,而制席占比在逐年提升,2019 年相较 2015 年已提升 3.7%,反映了我国制席在国际市场上的产品竞争力在不断增强。未来随着我国生产工艺的不断成熟以及产能的扩张,预计我国玻纤制品的出口占玻纤纱及制品整体的比重仍会持续提升。

短切毡:马太效应明显,高端市场逐步实现国产替代

玻璃纤维短切毡是玻纤制品的一种,是由玻璃纤维原丝,通过切刀切成 50mm 长的原丝, 随机沉降在不锈钢网带上,再经过喷粘结剂或喷水、撒粉状粘结剂,把短切原丝粘结起来, 最终经过高温烘干、冷却成型,形成乳液短切毡或粉剂短切毡。无碱玻璃纤维短切毡的应用领域广泛,涉及到汽车、轮船、飞机、风力发电、军工生产等,其中汽车顶棚/玻璃钢为最主要的应用领域 。

高端短切毡产品主要用于汽车顶棚领域。为提高隔音、隔热、降低噪声等效果,汽车顶棚多采用各种纤维毡(以化纤和麻纤维为主),聚氨酯泡沫、聚乙烯泡沫等与其它材料粘合在一起作为衬材,并与蒙皮材料如无纺布、针织物,通过一定的方式粘合成一体。近几年来在发达国家,尤其是日本、欧美等国家,汽车顶棚的制作都加入了玻璃纤维短切毡,即在顶棚上层和下层加入两层玻璃纤维短切毡,中间为聚氨酯发泡膜,然后再与蒙皮材料通过一定方式结合在一起。玻璃纤维短切毡作为汽车顶棚的材料使用时,不但可以增加顶棚的强度、刚性、尺寸稳定性、隔热性、隔音性,而且由于短切毡重量较轻,从而可以起到减轻汽车重量的效果。

普通玻璃纤维短切毡克重一般在 200 克/平米以上,汽车顶棚用短切毡为了降低汽车自重, 其所使用的短切毡克重更低,仅在 100~150 克/平米左右。玻璃纤维短切毡平方克重的降低,对原材料的选用和设备、操作、技术等提出了更高的要求。车用轻质薄型短切毡长期以来被跨国公司所垄断,以往国内虽然有大量的短切毡产能,但在这种高端制品上,仅长海股份及山东三英(未上市)等少数企业可以生产。近年来,长海股份通过管理和成本优势,不断占领跨国公司原有市场,根据调研,2020 年公司在国内车顶毡市场的市占率已超过 50%。

预计我国每年车顶毡需求约 2.5 万吨,全球约 8 万吨。根据中汽协,2020 年 1~11 月汽 车产量、销量分别为 2178 万辆、2247 万辆,分别同比-2.7%、-2.9%,降幅持续收窄, 11 月单月产量、销量分别为 278、277 万辆,分别同比增长 8.1%、12.6%,自 4 月以来连续 8 个月正增长。从中周期来讲,汽车需求经过了 2018~2020 连续三年的下跌之后, 2021~2022 年有望迎来上升周期。根据华泰汽车组 2020 年 11 月 17 日报告《蓬勃复苏, 变革求新》预测,2020~2022 年国内汽车销量分别为 2595、2765、2864 万辆,同比分别 -1.4%、+6.6%、+3.6%。根据调研,单车车顶面积约 3 平方米,则需使用短切毡约 6 平米(上下双层使用),按平均克重为 150 克/平方米来看,单车车顶使用短切毡约 900 克, 则我国 2020~2022 年车顶毡需求分别为 2.3/2.5/2.6 万吨,全球来看,每年汽车销量在 9000 万辆左右,则对于全球车顶毡需求约 8 万吨。

玻璃纤维短切毡除直接用于汽车车顶之外,也可作为一种新型玻璃纤维无纺增强基材来使用,属于玻璃钢结构件中的主要原材料之一。玻璃纤维短切毡是制造玻璃钢产品的无纺增强材料,和方格布结合使用可以弥补方格布只有经纬向分布的不足,提高层间剪切强度。

玻璃钢的生产工艺主要可以分为手糊成型、喷射成型、模压成型、缠绕成型、拉挤成型、 注射成型等,其中短切毡主要适用于模压法。模压法是由树脂糊浸渍纤维或短切纤维毡, 两边覆盖聚乙烯薄膜而制成的一类片状模压料(SMC),属于预浸毡料范围,是目前国际上应用最广泛的成型材料之一,使用时除去薄膜,按尺寸裁剪,然后进行模压成型。模压成型工艺已成为复合材料的重要成型方法,适合于大型制品的加工(例汽车外壳,浴缸等)。

2019 年我国玻纤复合材料产量 445 万吨,未来仍有较大发展空间。复合材料是指由两种及以上不同物质以不同方式组成具有新性能的材料,是新材料领域的重要组成部分。复合材料一般由两种材料构成:增强材料与基体材料。增强材料包括玻璃纤维、碳纤维、芳纶纤维等。基体材料的作用是将增强材料粘接成固态整体,保护增强材料,传递载荷,阻止裂纹扩展,包括树脂基、金属基、陶瓷基和水泥基。在复合材料中,树脂基玻纤增强复合 材料是目前全球产量最大、应用最广的复合材料,约占复合材料的 90%。2019 年我国玻纤复合材料产量达 445 万吨,同比增长 3.5%,在行业经历 2017~2018 年环保督察及规范管理转型后,行业竞争秩序逐渐好转,未来随着产品不断创新,应用领域不断拓宽,玻纤复合材料仍有较大发展空间。根据国外机构 Markets and Markets 预测, 全球复合材料市场规模将从 2020 年的 740 亿美元增长到 2025 年的 1128 亿美元,年复合增长率达 8.8%,其中玻纤复合材料占比预计在 80%以上。

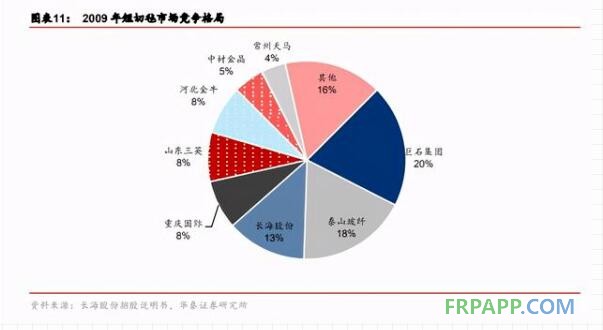

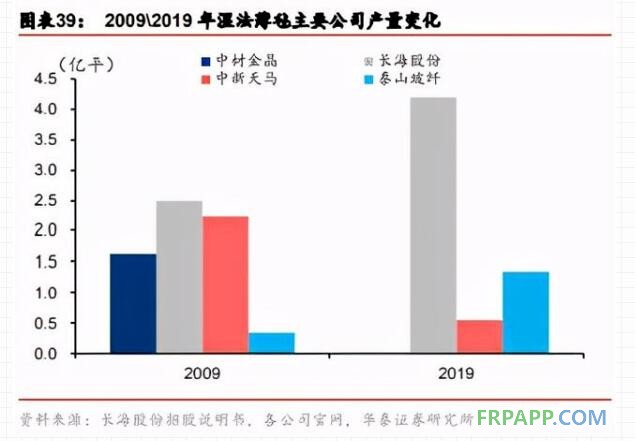

预计 2019 年我国短切毡产量 35 万吨,行业马太效应显现,中国巨石、泰山玻纤、长海股份占据前三。根据长海股份招股说明书,2009 年我国短切毡产量约 12.51 万吨,占当年玻璃纤维纱产量的 6.1%,2009 年~2019 年我国玻璃纤维纱产量复合增速达 10%,预计短切毡产量复合增速与玻纤纱保持一致,则预估 2019 年我国短切毡产量约 35 万吨,其中大部分产品主要用于玻璃钢的增强材料,相比于车顶毡而言,其生产壁垒较低,因此 产品相对于原纱加价率并不高,且制品价格弹性比上游原纱更低,导致盈利波动性较大, 而具备原纱自供能力的企业则可通过减少包装、运输等中转成本获取更高的净利率,行业马太效应显现,其中长海主要以高端市场为主,在高端市场市占率超过 50%,而巨石、泰玻等龙头生产的短切毡主要用于玻璃钢增强材料。根据调研,2019 年巨石、泰玻、 长海短切毡产量均在 8 万吨左右,市占率各占 23%,相比 2009 年 20%、18%、13%的市占率,行业集中度进一步提升。

湿法薄毡:下游需求广阔,渗透率仍有待提升

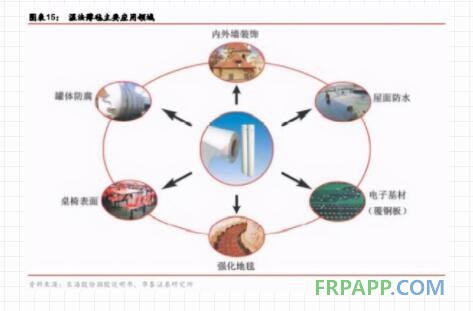

湿法薄毡指以短切玻璃纤维为原料,添加某些化学助剂使之在水中分散成浆体,经抄取、 脱水、施胶、干燥等过程制成的平面结构材料。湿法薄毡同样属于玻纤无纺制品的一种, 和短切毡相比,湿法薄毡的单位面积克重更低,一般不超过 150 克/平米,因此其强度相比短切毡更低,湿法薄毡主要用于屋面防水、墙体装饰、覆铜板、罐体防腐、地板地毯、 蓄电池基材等领域。

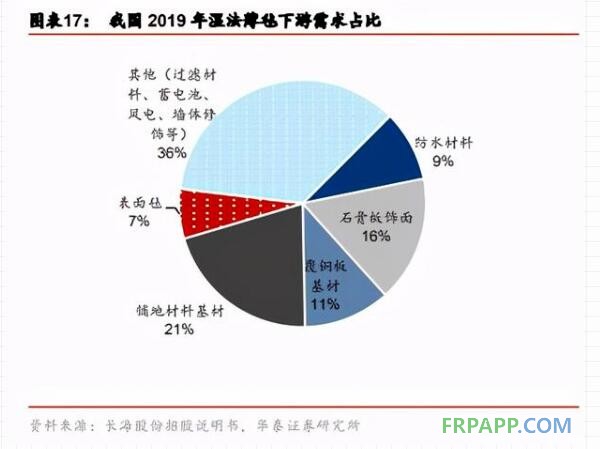

估算我国 2019 年湿法薄毡整体产量约 10 亿平。除上述应用领域外,湿法薄毡还广泛应用于壁纸基材、墙体增强、铅酸蓄电池隔板、过滤材料等领域,根据长海股份招股说明书, 我国 2009 年我国湿法薄毡产量约 3.4 亿平,考虑到随着技术不断进步,带动湿法薄毡产 品向更轻薄方向发展,因此单位玻纤纱所生产的薄毡面积将更大,预计湿法薄毡产量 增速快于玻纤纱产量增速,估算 2019 年我国湿法薄毡产量约 10 亿平。测算下游铺地材料 /石膏板饰面 /覆铜板基材 /防水材料 /玻璃钢表面毡领域需求占比分别为 21%/16%/11%9%/7%,其他如滤材、风电叶片表面处理、墙体修复等领域合计约 36%。

防水卷材胎基:目前渗透率仅 10%,未来需求空间广阔

湿法薄毡的一个重要应用是在建筑防水材料上,主要用做 SBS/APP 改性沥青防水卷材胎体。防水材料的下游为房地产新建、基建工程项目和建筑存量等市场,目前需求仍以地产新建和基建项目为主。在下游地产新建和基建投资需求的带动下,2016~2019 年我国建筑防水材料产量每年保持 6%以上的增速,2019 年产量达到 24.2 亿平方米,同比增长 9.4%。未来地产和基建投资或逐渐放缓,以老旧建筑为主要对象的建筑修缮将成为需求主力军。预计在行业升级和翻修市场需求拉动下,防水材料市场需求继续保持稳健增长。

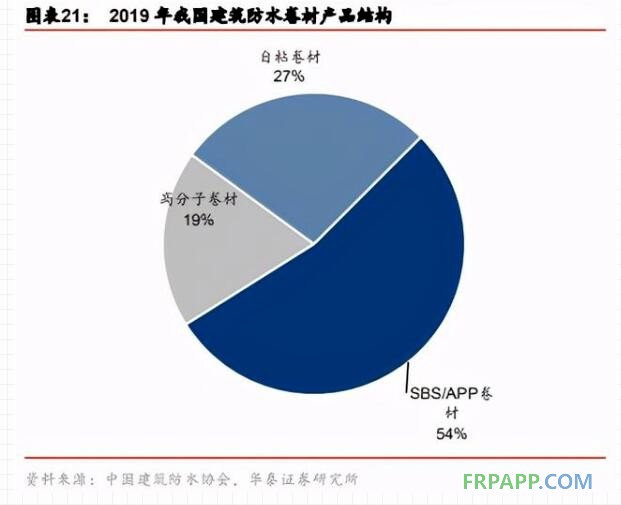

目前我国防水材料主要有传统的沥青油毡类防水卷材以及 SBS/APP 改性沥青防水卷材、 高分子防水卷材、防水涂料、自粘防水卷材、玻纤沥青瓦和其他新型防水材料等。建筑防水材料中防水卷材占比最大,占比达到 63.76%,防水卷材中 SBS/APP 改性沥青防水卷材占比达到 54%。

SBS/APP 改性沥青防水卷材是纸胎油毡的升级换代产品,在国内属主流防水产品。改性沥青防水卷材的胎基主要有聚酯纤维无纺布及玻纤毡两种,其中玻纤胎属无机材料,具有 耐腐蚀、抗老化、使用寿命长等优点,同时相比于聚酯胎,玻纤胎易浸渍,沥青浸透性好,可节省沥青约 30%,生产过程易控制,且玻纤胎基材尺寸稳定性好,适用油毡生产设备范围广。玻纤胎防水卷材外观挺括,立放不变形,并且热熔施工方便,胎体不易烧蚀,施工质量与防水效果更优。

防水提标有望带动玻纤防水卷材使用量提升。住建部 2019 年发布《住宅项目规范(征求 意见稿)》,对建筑防水保质期提出更高要求,规范条文规定建筑设计工作年限应符合:结构不低于 50 年,屋面与卫生间防水不低于 20 年,外保温系统不低于 25 年,地下室防水不低于结构设计工作年限(50 年)。防水提标有望提升开发商对于防水工程的重视度,相比之下,使用玻纤胎的防水卷材能够用更久的年限,根据调研,目前防水工程造价占我国建筑总成本的比重仅 1.5%,与国外的 7%~10%相比差距甚远,行业新标准落地将有望进一步提升玻纤在防水材料中的渗透率。

估算 2019 年我国防水卷材对玻纤毡需求约 8100 万平,渗透率仅 10%,未来仍存较大提升空间。但相对于欧美而言,我国玻纤防水材料的使用率还比较低。根据长海股份招股说明书,欧洲各国的玻纤建筑防水材料已占建筑防水材料总量的 45%~50%,美国则高达 80%,我国还只占 8%~10%。2019 年,我国防水材料产量 24.2 亿平方米,估算其中改性沥青防水卷材 8.1 亿平,按 10%的渗透率计算,2019 年防水卷材对玻纤湿法薄毡的需求量为 8100 万平方米,未来仍存较大提升空间。

除用于制作玻纤胎防水卷材外,湿法薄毡还可用作沥青油毡瓦,但需求量有限,预计 2019 年我国防水材料用湿法薄毡需求合计约 9337 万平米。20 世纪 70 年代以前的 100 多年间,世界各国均使用沥青基叠层屋面和地下防水系统,以热粘沥青铺设 3~4 层。但从 20 世纪 70 年代末开始,叠层沥青系统受到功能更好的各种聚合物基先进防水材料的冲击, 使用份额迅速下降。我国在屋面和地下防水中已很少使用叠层系统。叠层屋面整体上虽呈下降的趋势,但由于使用寿命长(30 年以上),可靠性高,加之热沥青施工的环保化,预计近期内还不会被完全淘汰。根据中国建筑防水协会,2019 年,我国玻纤胎沥青瓦销量为 1237 万平方米,预计对应玻纤湿法毡的需求量为 1237 万平方米,加之防水卷材领域需求,预计 19 年防水材料用湿法薄毡需求合计约 9337 万平米。

石膏饰面材料:目前国内渗透率不足 5%,装配式装修或引发变革

湿法薄毡也可作为饰面材料在装修工程中进行使用。石膏饰面材料是玻纤湿法毡经过涂复处理后,表面形成一层涂料层,可以涂上各种颜色,也可以在涂层上印花,贴在石膏吊顶 板表面上。玻纤贴面石膏板可以广泛应用于商务房和居住房,与建筑外墙组成节能型保温复合型墙体,具有隔音、抗震、防火、防撞击、防霉菌和潮气等优点,还可以应用于内墙、 隔音、电梯和楼梯通道等,在各种墙体、柱上做贴面,是目前国内外建筑装饰和民用家装的理想装饰装修材料。

玻纤涂层毡贴面石膏板在我国仍处于起步阶段,估算 2019 年我国玻纤饰面石膏板占石膏板总产量比重不足 5%。近年来,随着国家建设部对新型节能建材的推广,纸面石膏板在国内市场迅速发展,目前已成为吊顶工程的主流板材,在非承重内隔墙领域也在逐渐渗透,而玻纤石膏板凭借其在物理力学性能、加工性能和装饰效果、使用范围广等优势,已成为更高端的内隔墙及顶棚装饰装修材料。近几年,美国、欧洲等发达国家已开始大力推广新型玻纤涂层毡贴面石膏板,根据长海股份招股说明书,美国涂层毡贴面石膏板占比在 10%以上,未来占比仍将会提升。而玻纤涂层毡贴面石膏板在我国仍处于起步阶段,预计占石膏板总产量比重不足 5%,按 2019 年我国石膏板产量 33 亿平计算,则对应涂层毡需求约 1.65 亿平。

2016 年以来,国家陆续出台相关政策举措,鼓励发展装配式建筑,装配式建筑迎来快速发展期。根据住建部 2017 年规划,2020 年全国新建建筑面积中装配式渗透率达到 15%, 2025 年达到 30%,2019 年装配式新建建筑面积达到 4.3 亿平,渗透率 13.4%,假设 2020~2025 年每年新建建筑面积增速为 2%,装配式建筑渗透率平均每年增加 3%(最终 2025 年达到 31.4%,则 2025 年装配式新建建筑面积约 11 亿平。根据住建部颁布的《装配式建筑 评价标准》,装配率达到 50%可评定为装配式建筑,评分标准中与装修相关的分值为 45 分,分布于墙体和装修管线两个大的类别之下,因此在主体结构得分提升难度较大的情况 下,装配式装修是开发商未来达到装配率要求的关键。

装配式内装可能带动材料端革命,玻纤毡贴面石膏板用量有望迎来快速提升。装配式装修是将工厂生产的内装部品在现场进行组合安装的装修方式,将一个房屋的整体装修,拆分 成墙体体系、吊顶体系、地坪体系、集成厨房体系、集成卫浴体系、集成水电体系、门窗 体系、SI 布线体系八大部品体系。装配式带来的消费建材变革主要在于,装配式装修面层 装修由于减少了大量的面层工艺,理想情况下水泥、沙子、腻子、涂料、防水涂料等饰面材料均不再需要,但板材需求量有所增加,这里认为玻纤毡贴面石膏板可满足装配式装修中轻质隔墙的要求,具备阻燃、防霉、轻质等性能。因此在装配式装修的带动下,玻纤毡贴面石膏板在内隔墙中使用占比有望得到提升。

覆铜箔板基材:高端应用领域,需求稳步上升

湿法薄毡在电子领域主要用于覆铜板基材。用无碱玻璃纤维短切丝制得的 E-玻纤湿法毡, 具有耐腐蚀、强度高、绝缘电性能好、耐高温、不易燃烧等性能,比有机(木、棉、麻) 纤维纸制得的覆铜箔板在阻燃性、抗冲击强度、介电性能等方面有更强的优势。用湿法薄毡作芯材,以 7628 玻纤布(电子级玻璃纤维布)为面层材料,浸渍阻燃树脂制得的 CEM-3 复合基材环氧覆铜板,与全部使用 7628 玻纤布(电子级玻璃纤维布)浸渍阻燃树脂制得 的 FR-4 覆铜板(玻璃纤维环氧树脂覆铜板)相比,具有价格相对便宜、机械加工特性优良(可在剪床、冲床上直接加工,冲孔干净,钻头磨损小)、金属化性能可靠、尺寸稳定 性和抗翘曲性好、耐漏电痕迹性、耐潮湿性等优点。

预计我国电子薄毡需求量约 1.14 亿平米。随着 CEM-3 覆铜板品质的不断改进和提高,市场需求越来越大,但是作为覆铜板玻纤基材的薄毡,目前仅有长海股份、陕西华特(未上市)具有生产能力,其它均依赖于国外进口,从而导致生产成本偏高,严重制约我国 CEM-3 覆铜板市场的进一步发展。根据中电材协覆铜板材料分会,近五年我国 CEM-3 覆铜板年 平均产量约 1900 万,CEM-3 覆铜板一般由 6 层薄毡和树脂等复合而成,则年均电子薄毡用量约 1.14 亿平米。

铺地材料基材:占据需求主要地位,长期仍有较大发展

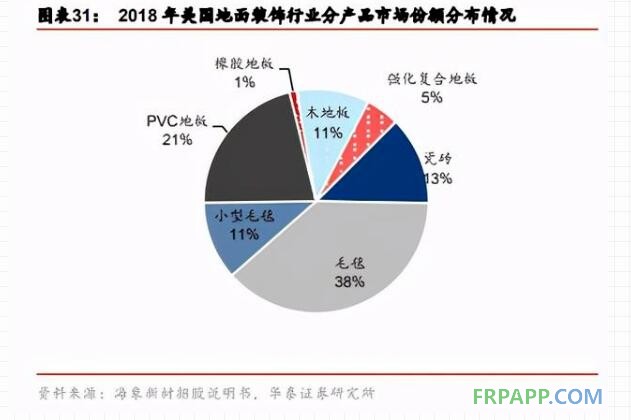

PVC 地板正逐步替代传统地板。地面装饰材料按照结构和材料主要分为木地板、瓷砖、 天然石材、地毯和 PVC 地板等。PVC 地板作为一种新型的地面装饰材料,相比于木地板、 瓷砖、天然石材等传统地面装饰材料,具有质轻,表面图案鲜艳,表面不易磨损,施工方便(采用搭接黏贴,开槽镶嵌的拼接工艺)等优点。随着人们环保意识的不断增强, PVC 地板正逐步替代木地板、瓷砖、地毯等传统地面装饰材料。

PVC 地板在地面装饰材料市场占比仅约 2%,我国 PVC 地板产品仍以出口为主。根据海象新材招股说明书,其中预计 2020 年全球地面装饰材料行业的市场规模将达到 3318 亿美元,从使用材料来看,PVC 地板销售量占全球地面装饰市场约 9%,美国和欧洲仍是全球最大的 PVC 地板消费市场。2018 年 PVC 地板销量在美国地面装饰材料市场份额为 21.4%,在欧盟进口各类地面装饰材料中,PVC 地板占比达到 28.53%。受产品导入较晚、 传统消费观念限制等因素,国内 PVC 地板市场还处于产品导入阶段,PVC 地板在地面装饰材料市场占比仅约 2%,我国 PVC 地板产品仍以出口为主。随着发达国家对于 PVC 地板的需求不断加大,世界 PVC 地板生产企业不断向发展中国家转移,我国 PVC 地板出口总额不断提高,根据中国海关的数据,我国 PVC 地板的出口额从 2014 年度的 19.72 亿美元增加到 2019 年度的 48.42 亿美元,年复合增长率达 19.68%,目前已成为全球最大的 PVC 地板出口国。

PVC 地板需求或将迎来快速增长。这里认为 PVC 地板在欧美等地区相对传统材料仍有较大的替代空间,且由于美国和欧洲地区 PVC 地板产能有限,其所增长的需求将通过进口来满足,带动我国 PVC 地板产量增长,另一方面,未来随着国内地面装饰材料行业的稳定发展以及消费者环保消费、绿色消费理念的逐渐形成,PVC 地板在我国的使用率也将迎来较快增长,根据上海东证期货统计,国内 PVC 地板需求量从 2014 年的 1.7 亿平方米增长到 2017 年的 2.6 亿平方米,年均增幅高达 15%,在国内外需求双重带动下,根据海象新材招股说明书,其中预计我国 2020 年 PVC 地板产量将达到 7.3 亿平米。

预计我国 PVC 地板中薄毡需求约 0.73 亿平。普通 PVC 地板由于添加了较多的填充材料而使得强度较低,脆性较大,且由于 PVC 材料特性的影响容易引起热胀冷缩,在家庭和公共场所的使用过程中会出现起拱,拼接缝隙变大难以修复而影响使用。PVC 地板生产厂家通过在 PVC 地板中加入玻纤稳定层,来降低地板的膨胀率,提高稳定性,湿法薄毡由于单位面积重量轻,强度高,毡面细腻平整,涂层均匀,且易与 PVC 材料进行热贴合,从而是最佳增强材料之选。目前玻纤增强材料在 PVC 地板中的使用率仍不高,主要 用于一些高端产品中,根据产业信息网预测,目前玻纤毡在 PVC 地板中的渗透率约 10%, 按此比例测算,则我国 PVC 地板中薄毡的用量约在 0.73 亿平。

预估我国地毯中的薄毡用量在 1.34 亿平方米。在地毯领域,玻纤湿法毡用作组合地毯(小方块地毯)的衬材,可提高地毯的尺寸稳定性,即使在最恶劣的湿度和温度条件下, 也能保持平坦。方块地毯在国外商用地毯和家用地毯市场已得到广泛应用。在日本,家用地毯中已有 90%的家庭使用方块地毯,在欧美,使用方块地毯的家庭也已超过 20%。近年来,受中国旅游酒店业和房地产业发展支撑,地毯市场持续增长,这里认为未来 2022 年冬奥会以及各大城市 CBD 的建设,将会给商用地毯的持续增长带有强有力的支持,同时,随着中国居住环境的改善和生活水平的提高,家用地毯市场的潜力将被逐渐开发,中国地毯需求增势依然强劲。国内高品质方块地毯市场需求的增加,将同步带动高质量玻璃纤维薄毡的需求增加。2019 年我国地毯产量为 13.43 亿平方米,考虑到玻纤毡地毯属高端产品,需求量或仍不高,按 10%渗透率测算,预计我国地毯中的薄毡用量在 1.34 亿平方米。

表面毡:主要受益于玻璃钢需求增长

湿法薄毡可用作玻璃钢贴面材料,预计 2019 年我国需求 6497 万平。玻纤湿法毡具有很大的孔隙率,能吸附大量树脂,用于玻璃钢制品表面时,能形成无裂缝、耐化学腐蚀的 富树脂层,提高制品的光洁度,保护内部的增强材料层,防止内部纤维暴露;同时可防止玻璃管道和罐体中的液体在受压时渗漏。产品主要用作挤拉成型玻璃钢门窗、冷却塔和玻璃钢贮罐等。

根据《玻璃纤维》2004 年第四期,2003 年我国玻璃钢表面毡产量约 2000 万平米,其中出口约 800 万平米,国内需求约 1200 万平,2003 年我国玻璃钢总产量约 82 万吨,因此 可以测算单吨玻璃钢对应的表面毡需求约 14.6 平米,2019 年我国玻璃钢产量约 445 万吨,则测算,用作玻璃钢表面毡的湿法薄毡需求约 6497 万平。

制品行业展望:自供原纱是生存之本,技术创新为获利之道

行业新进入者或有限,具备产业链一体化优势的龙头竞争优势更明显。玻璃纤维行业主要存在四大壁垒,玻纤纱行业资金壁垒及政策壁垒相对更高,而玻纤制品行业技术壁垒及品牌壁垒相对更高。从行业壁垒来看,上游玻璃纤维纱生产行业与下游制品行业存在区别,玻纤纱行业属于重资产行业,玻纤纱的规模化生产需要在固定资产上有较高投入,主要体现为池窑、厂区的建设与拉丝机、铂铑合金等设备需要较大投入,根据长海股份招股说明书,生产万吨玻纤纱的投资额在 1 亿元以上,因此对于玻纤行业里的中小企业而言,资金壁垒较高,同时《玻璃纤维行业准入条件》对新增产能规模也加以控制, 因此行业存在一定政策壁垒。相比之下,玻纤制品行业的资金壁垒及政策壁垒较低,但制品行业仍处于发展的初期阶段,加之玻纤制品及复合材料的种类繁多,技术专用性更强,要求企业具备很强的自主研发能力,因此行业的技术壁垒相对更高,另一方面,由于制品企业大多直接面对终端客户,其产品需要经过不同细分行业的客户认证,材料供应商的品牌是下游企业选择合作伙伴的重要依据,因此行业的品牌壁垒较高。

玻纤制品企业主要分为两类,一类为外购玻璃纤维纱进行生产,自身并未配套建设玻纤纱产线,代表企业有三英新材(未上市)、常州经纬(未上市)等,另 一类企业自身配套有玻纤纱生产线,制品所使用的原纱以自身供应为主,代表企业有中国 巨石、泰山玻纤、长海股份,山东玻纤。

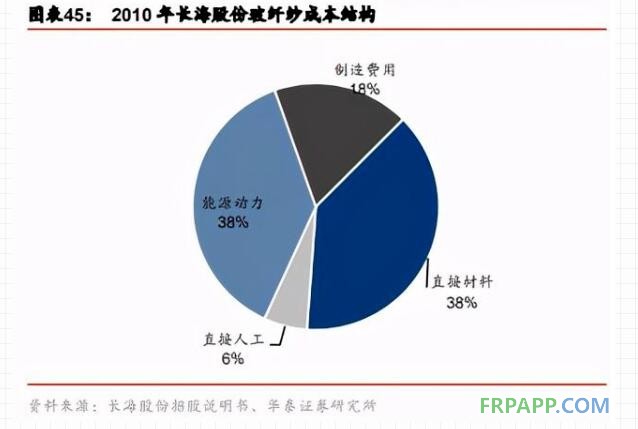

玻纤制品生产成本中原材料成本占比更高,因此具备玻纤纱自供能力的企业成本优势更明显。玻纤纱制造企业和下游制品企业的成本结构有所不同,以长海股份为例,其玻纤纱成本结构中,直接材料成本、能源成本、人工及制造成本占比分别为 38%、38%和 24%, 三种成本占比基本都在 1/3 左右,而下游制品企业的生产成本中,原材料成本占比明显更 高,同样以长海股份为例,短切毡、湿法薄毡成本结构中,直接材料成本占比分别高达 51%/66%,因此企业之间成本的比拼主要是原材料成本的比拼,而拥有玻纤纱自供能力的企业在制品生产成本方面明显更具优势。

长海、泰玻制品毛利率更高,且盈利稳定性强。同时从企业毛利率来看,长海、泰玻等自供玻纤纱企业的玻纤制品毛利率均在 30%以上。同时由于玻纤制品生产企业的规模相对更小,因此对下游的议价能力较低,在原材料价格上涨时,难以将成本压力向下游转移,这就导致玻纤制品企业盈利的波动性更大,而通过自建原纱生产线则可以较好的规避价格周期性的影响。

对于制品企业来讲,虽然新建产能的门槛较低,但长远来看,行业新进入者或有限,因:1)从盈利能力的高低以及稳定性两方面来看,具备原纱生产能力的制品企业竞争优势更为明显,但原纱投资门槛较高,中小企业很难配套原纱生产线;2)从产能变动来看,具备产业链一体化优势的龙头企业逐渐向下游制品行业渗透,凭借其自身资金优势, 产能扩张速度明显快于其他企业,行业集中度提升趋势下,小企业生存空间将越来越少。

长期来看,向下游制品、复合材料等领域延伸是上游原纱企业的必然趋势,但短期内,原纱龙头向无纺制品领域仍将较为缓慢。因:1)从现有产品结构来看,巨石、 泰玻短切毡产品主要用于玻璃钢领域,属大众型产品,而高端产品仍然存在着较高的技术壁垒,因此短期内难以向高端产品领域实现扩张;2)中低端产品竞争较为激烈,利润空间较低。根据长海股份招股说明书,公司 2011~2014 年短切毡毛利率均值为 24.9%,而同期玻纤纱产品毛利率为 20.3% (公司销售制品时会配套销售部分玻纤纱产品),可见中低端短切毡产品加价能力并不高, 而同期巨石玻纤纱毛利率则高达 34%,且泰山玻纤粗纱毛利率自 2016 年以来均高于毡类产品,由此可见高端玻纤纱盈利能力更高。近几年中国巨石高端产品占比持续提升,测算 2019 年已达 51%(风电、热塑、电子等高端领域),泰山玻纤 2019 年交通运输/电子电器/风电销量合计占公司总产品销量也已经达到 63%,从毛利率表现来看,巨石、泰玻原纱毛利率已接近 40%。因此这里认为,未来持续推进高端产品占比提升,促进降本增效或仍是原纱龙头的主要方向。

鲁ICP备2021047099号

鲁ICP备2021047099号